Źródła ilustracji: Transmisja z konferencji.

W wielu przypadkach łapano ofiary, a nie sprawców

Rola podatku VAT jest olbrzymia dla budżetów państw, z kilku powodów. Po pierwsze, istnieje ciągle duże uszczuplenia w płaceniu tego podatku. Po drugie, wielkość tego podatku będzie wzrastać. Dlatego, państwa świata zaostrzają przepisy, w celu ukrócenia oszustw vatowskich. Polska pod względem legislacji w tym zakresie jest w europejskiej czołówce, Dobrze by było, gdyby Komisja Europejska zechciała skorzystać z naszych doświadczeń – o tym mówiono 18 marca 2021 roku, podczas konferencji prasowej, zorganizowanej przez CRIDO i BCC – Business Centre Club. Przedstawiono Raport „Wyłudzenia VAT – historia choroby i zastosowana terapia”. O tej problematyce mówili m.in.: dr Łukasz Bernatowicz – wiceprezes BCC, wiceprzewodniczący RDS – Rady Dialogu Społecznego; dr Roman Namysłowski – partner zarządzający CRIDO, autor książki „Orzecznictwo Trybunału Sprawiedliwości Unii Europejskiej z zakresu VAT. Komentarz”; Michał Borowski – minister podatków w Gospodarczym Gabinecie Cieni BCC, partner w CRIDO.

Mieliśmy przyjemność uczestniczyć w tej konferencji. O szczegółach poinformował nas również Magdalena Żuk – Dyrektor ds. PR I Marketingu CRIDO oraz Emil Muciński – Rzecznik, Instytut Interwencji Gospodarczych BCC:

Wyłudzenia VAT – historia choroby i zastosowana terapia

Po przystąpieniu Polski do UE kolejne rządy podejmowały działania ukierunkowane na walkę z przestępczością VAT-owską. Najwięcej z obecnie obowiązujących rozwiązań legislacyjnych wprowadzono w ciągu ostatnich 5 lat, choć część z nich została wstępnie opracowana lub wdrożona jeszcze przez poprzedni rząd.

Dotychczasowe działania w obszarze kontroli okazały się nieskuteczne. W wielu przypadkach łapano ofiary, nie sprawców, a ściągalność VAT w zakresie wyłudzeń podatku jest w granicach 2%.

Dalsza walka z mafiami VAT-owskimi, w oparciu o rozwiązania krajowe, jest możliwa dzięki digitalizacji rozliczeń i automatyzacji procesu kontroli podmiotów gospodarczych.

Pełna eliminacja znanych obecnie mechanizmów prowadzących do wyłudzeń VAT będzie zależała od działań podejmowanych na poziomie europejskim – wynika z raportu CRIDO „Wyłudzenia VAT – historia choroby i zastosowana terapia”, pod patronatem Business Centre Club.

Czym jest luka VAT i jaki jest jej poziom w krajach UE?

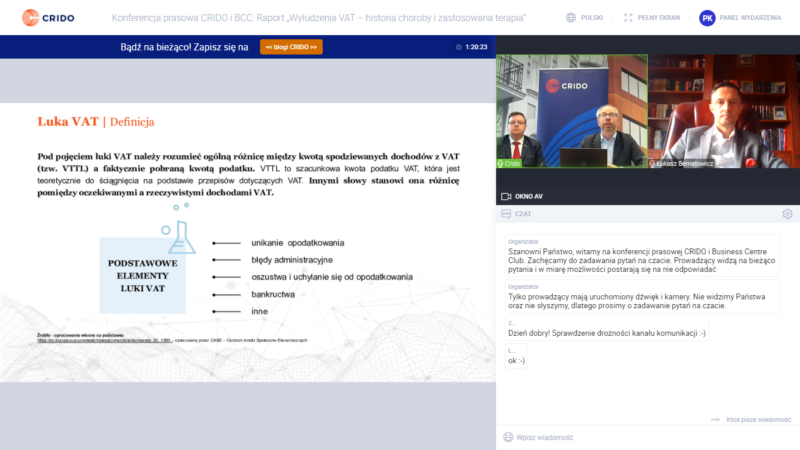

Luka VAT jest różnicą między kwotą spodziewanych dochodów z VAT, a faktycznie pobraną kwotą podatku. Powstaje wskutek m.in. oszustw i uchylania się od opodatkowania (w tym wyłudzenia w ramach karuzeli VAT), unikania opodatkowania czy błędów administracyjnych. Z perspektywy UE największy drenaż finansów publicznych wynikający z luki VAT dotknął państwa członkowskie, które przystąpiły do UE w 2004 r. i później oraz kraje południowej Europy.

Luka VAT jest różnicą między kwotą spodziewanych dochodów z VAT, a faktycznie pobraną kwotą podatku. Powstaje wskutek m.in. oszustw i uchylania się od opodatkowania (w tym wyłudzenia w ramach karuzeli VAT), unikania opodatkowania czy błędów administracyjnych. Z perspektywy UE największy drenaż finansów publicznych wynikający z luki VAT dotknął państwa członkowskie, które przystąpiły do UE w 2004 r. i później oraz kraje południowej Europy.

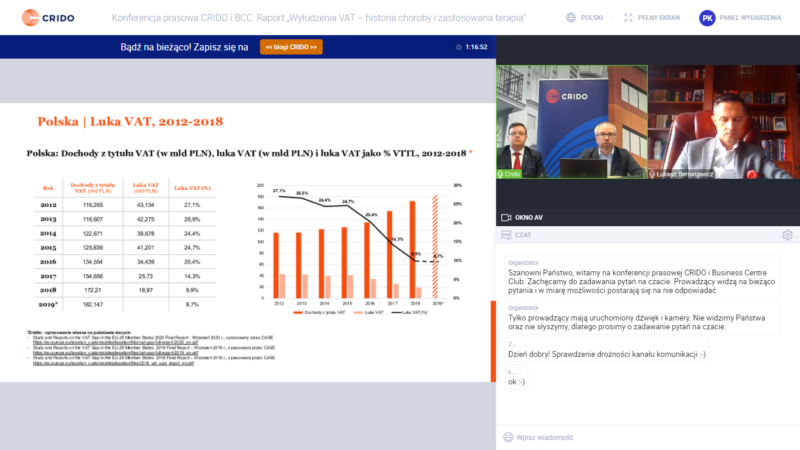

W Polsce od kilku lat obserwujemy zmniejszanie się luki VAT (z 27,1% w 2011 do 8,7% w 2019), chociaż nie wskazuje się, który z komponentów ma największy wpływ na jej zmniejszenie. Niemniej, spośród wszystkich kategorii stanowiących o luce VAT, wyłudzenia podatku mają największy potencjał do zmiany. Źródło: Raport CRIDO „Wyłudzenia VAT – historia choroby i zastosowana terapia”.

W Polsce od kilku lat obserwujemy zmniejszanie się luki VAT (z 27,1% w 2011 do 8,7% w 2019), chociaż nie wskazuje się, który z komponentów ma największy wpływ na jej zmniejszenie. Niemniej, spośród wszystkich kategorii stanowiących o luce VAT, wyłudzenia podatku mają największy potencjał do zmiany. Źródło: Raport CRIDO „Wyłudzenia VAT – historia choroby i zastosowana terapia”.

Trudności i wolne tempo działania na poziomie UE Wyłudzenia podatku są konsekwencją przyjętych w 1993 r. w ramach Unii Europejskiej tymczasowych zasad opodatkowania towarowych transakcji transgranicznych, w szczególności zwolnienia dostawy towarów w kraju wywozu i odwrotnego obciążenia w kraju przeznaczenia. Pierwsza sprawa dotycząca wyłudzeń VAT trafiła do TSUE już w 2003, co znaczy, że problem z funkcjonowaniem tymczasowych zasad opodatkowania transakcji wewnątrzunijnych rozpoczął się już pod koniec XX w. Analiza kolejnych wyroków TSUE pokazuje bezradność państw członkowskich w walce ze zorganizowaną przestępczością VAT-owską i ogromną trudność w stosowaniu obowiązujących przepisów do walki z tym zjawiskiem – wyjaśnia dr Roman Namysłowski, partner zarządzający odpowiedzialny za zespół doradztwa podatkowego w CRIDO i autor książki „Orzecznictwo Trybunału Sprawiedliwości Unii Europejskiej z zakresu VAT. Komentarz”.

Wprawdzie począwszy od 2010 KE podejmowała różne działania legislacyjne służące walce z wyłudzeniami VAT, to jednak ich tempo i zakres okazały się niewystarczające, aby skutecznie tę walkę prowadzić. Ponadto, dopiero w 2018 r. zaproponowano przepisy dotyczące tzw. modelu docelowego, czyli modelu zakładającego wprowadzenie dostawy towarów pomiędzy państwami członkowskimi jako jednej transakcji dla potrzeb VAT, opodatkowanej w kraju zakończenia transportu. Innymi słowy, model, prowadzący do wyeliminowania obecnej dychotomii dostawy na dostawę w kraju wysyłki i nabycia w kraju przeznaczenia. Przy czym ostatnia wzmianka o dyskusji wokół tego tematu na poziomie Rady UE lub jej ciał roboczych pochodzi z maja 2019 roku. A dotychczasowy dorobek legislacyjny UE w tym zakresie sprowadza się w zasadzie do 3 stosunkowo niewielkich zmiany do Dyrektywy VAT i 2 modyfikacji rozporządzeń UE.

Ceną za opieszałość i brak zgody na przemyślane działania są miliardy euro strat w skali całej UE.

Jak Polska radzi sobie ze zjawiskiem wyłudzania podatku VAT – legislacja i kontrole

Każdy z rządów w okresie po przystąpieniu Polski do UE podejmował działania dotyczące walki z przestępczością VAT-owską. Wśród działań legislacyjnych podejmowanych od 2011, będących próbami walki z oszustwami VAT-owskimi, warto choćby wymienić: odwrotne obciążenie, solidarną odpowiedzialność nabywców, JPK czy klauzulę nadużycia prawa w ustawie o VAT. W ostatnich latach miały się do tego też przyczynić wprowadzenie systemu STIR czy mechanizmu podzielonej płatności VAT.

Każdy z rządów w okresie po przystąpieniu Polski do UE podejmował działania dotyczące walki z przestępczością VAT-owską. Wśród działań legislacyjnych podejmowanych od 2011, będących próbami walki z oszustwami VAT-owskimi, warto choćby wymienić: odwrotne obciążenie, solidarną odpowiedzialność nabywców, JPK czy klauzulę nadużycia prawa w ustawie o VAT. W ostatnich latach miały się do tego też przyczynić wprowadzenie systemu STIR czy mechanizmu podzielonej płatności VAT.

Największa kreatywność legislacyjna w tym zakresie przypada na okres ostatnich 5 lat, choć część z obecnych rozwiązań została wstępnie opracowana lub wdrożona przez poprzedni rząd. Pomimo zmian w sposobie organizacji kontroli, sposobie identyfikacji nieprawidłowości, skuteczność w łapaniu rzeczywistych sprawców przestępstw VAT-owskich jest stosunkowo niewielka.

Jak wskazują statystyki ściągalności zaledwie 2% kwot z decyzji organów podatkowych dotyczących wyłudzeń podatku VAT zostało zapłacone. Wynika to między innymi z faktu, że „złapane” podmioty były często bardziej ofiarami działań mafii VAT-owskich niż inicjatorami przestępczych praktyk. I choć od końca 2009 r. należności wymierzone na podstawie art. 108 ustawy o VAT (przepisu najczęściej wykorzystywanego przez organy podatkowe do kwestionowania rozliczeń podmiotów podejrzanych o udział w wyłudzeniu podatku) wzrosły o 47 500,9 mln zł (prawie 125 razy), to niemożność ich ściągania uniemożliwia domknięcie luki VAT-owskiej w części wynikającej z wyłudzeń VAT.

Dotychczasowe działania w obszarze kontroli okazały się częściowo skuteczne.

W wielu przypadkach łapano niestety ofiary, a nie sprawców. Wplątani w karuzele VAT, uczciwi przedsiębiorcy od lat karani są za niewinność. To z nich później fiskus ściąga uszczuploną w karuzeli VAT należność, podczas gdy prawdziwi jej twórcy pozostają anonimowi – podkreśla dr Łukasz Bernatowicz, wiceprezes Business Centre Club i wiceprzewodniczący Rady Dialogu Społecznego.

Uczciwi przedsiębiorcy tracą podwójnie: po pierwsze – muszą konkurować z oszustem, który oferuje klientowi towary w niższej cenie, po drugie – jeśli przypadkiem nie znajdą się w łańcuchu karuzeli podatkowej – ponoszą ogromne, organizacyjne i finansowe koszty działań dostosowawczych do nowych wymogów związanych z uszczelnianiem systemu, które mają zapobiegać wyłudzeniom – dodaje Łukasz Bernatowicz.

Wyłudzenia VAT to niestety czarna karta systemu, z którą od lat mierzą się kolejne rządy. Bez rozwiązań na poziomie całej UE poszczególne państwa członkowskie, w tym Polska mają ograniczone możliwości przeciwdziałania. Nie znaczy to jednak, że takich możliwości nie mają wcale, co pokazują choćby statystyki z ostatnich lat. W mojej ocenie, dla poprawy efektywności walki z wyłudzeniami VAT kluczowe są 2 kwestie: po pierwsze coraz większe wykorzystanie narzędzi analitycznych po to, by jak najwcześniej wykrywać i eliminować nieprawidłowości i ich źródło, a po drugie wykwalifikowane kadry urzędnicze, które potrafią odróżnić przestępcę od ofiary i ścigać tych pierwszych, a nie tych drugich, z czym wielokrotnie były i są problemy – komentuje Michał Borowski, minister podatków w Gospodarczym Gabinecie Cieni BCC, partner w CRIDO.

Pełna wersja raportu do pobrania jest na stronie crido.pl .

O CRIDO: Zapewniamy przedsiębiorcom wsparcie podatkowe, prawne, transakcyjne i biznesowe. Pomagamy rozwijać innowacyjną działalność, w tym pozyskując finansowanie ze środków publicznych i innych dostępnych źródeł. Zaangażowanie i praca naszego zespołu zostały wielokrotnie docenione. Zajmujemy najwyższe pozycje w rankingach doradców podatkowych oraz firm wspierających działalność B+R i innowacje.

Na zdjęciu: Główna siedziba BCC, w Warszawie. Fot. Kazimierz Netka

Na zdjęciu: Główna siedziba BCC, w Warszawie. Fot. Kazimierz Netka

Business Centre Club powstał pod koniec XX w., w 1991 roku. Jest prestiżowym Klubem przedsiębiorców i największą w kraju ustawową organizacją indywidualnych pracodawców. Grupa BCC składa się z Klubu BCC, Związku Pracodawców BCC i Studenckiego Forum BCC. Członkowie BCC zatrudniają ponad 400 tys. pracowników, obroty firm sięgają 20 miliardów złotych a siedziby rozlokowane są w blisko 250 miastach. Na terenie całej Polski działają 22 loże regionalne. Do BCC należą przedstawiciele wszystkich branż, międzynarodowe korporacje, instytucje finansowe i ubezpieczeniowe, firmy telekomunikacyjne, najwięksi polscy producenci, uczelnie wyższe, koncerny wydawnicze i znane kancelarie prawne. Członkami Klubu są także prawnicy, dziennikarze, naukowcy, wydawcy, lekarze, wojskowi i studenci. BCC koncentruje się na działaniach na rzecz rozwoju gospodarki i pomocy przedsiębiorcom; jest ustawowym członkiem Rady Dialogu Społecznego. Koordynatorem wszystkich działań BCC jest Marek Goliszewski.

BCC od dawna zajmuje się zagadnieniami luki w płaceniu podatku VAT. Z dotychczasowych spostrzeżeń BCC wynika, iż niektórym może się wydawać, że mafie vatowskie udało się przegonić. BCC podkreśla, że sprawa ciągle jest bardzo skomplikowana. Do wyłudzeń wychodzi podczas obrotów innymi niż dotychczas asortymentami towarów i usług. Akcja powoduje reakcje i wyścig między urzędami i aferzystami trwa. W Unii Europejskiej są kraje, będące eldorado dla mafii vatowskich i do nich z Polski przenoszą się aktywności oszustów. Unia Europejska, w osobie Komisji Europejskiej, nie bardzo potrafi sobie z tym problemem poradzić. Pod względem legislacyjnym Polska jest przez Komisja Europejska w zakresie likwidowania luki VAT Powstaje pytanie: czy KE zechce z naszych doświadczeń, z naszych rozwiązań prawnych skorzystać – takie pytanie padło podczas konferencji „Wyłudzenia VAT – historia choroby i zastosowana terapia”.

Źródła ilustracji: Transmisja z konferencji.

Kazimierz Netka

Czytaj również na portalu: netka.gda.pl